Toute entreprise qui est assujettie à la TVA et qui dispose d’un crédit de TVA peut demander un remboursement du crédit de TVA, y compris un auto entrepreneur soumis à la TVA. Quelles sont les conditions et les modalités pour demander un remboursement de crédit de TVA auto entrepreneur ? Comment faire une demande de remboursement en autoentreprise ? On fait le point sur les démarches à réaliser pour un remboursement de crédit de TVA.

Le crédit de TVA, qu’est-ce que c’est ?

On parle de crédit de TVA dans le cas d’un excédent de TVA payé par une entreprise ou auto entreprise à l’État. Le montant de la TVA déductible est donc plus élevé que celui de la TVA collectée. Cela signifie que l’État a une dette envers l’entreprise qui a versé plus de TVA qu’elle n’en a réellement facturé à ses clients. Pour calculer le montant d’un crédit de TVA, il suffit de faire un petit calcul :

TVA collectée - TVA déductible = Crédit de TVA

Pour obtenir un remboursement de crédit de TVA auto entrepreneur, les conditions diffèrent selon le régime d’imposition de l’entreprise : pour le régime réel simplifié d’imposition ou pour le régime réel normal d’imposition. Dans le cas d’une franchise en base de TVA, il ne peut pas y avoir de crédit ni de remboursement de TVA, puisqu’aucune TVA n’est collectée.

Comment utiliser un crédit de TVA ?

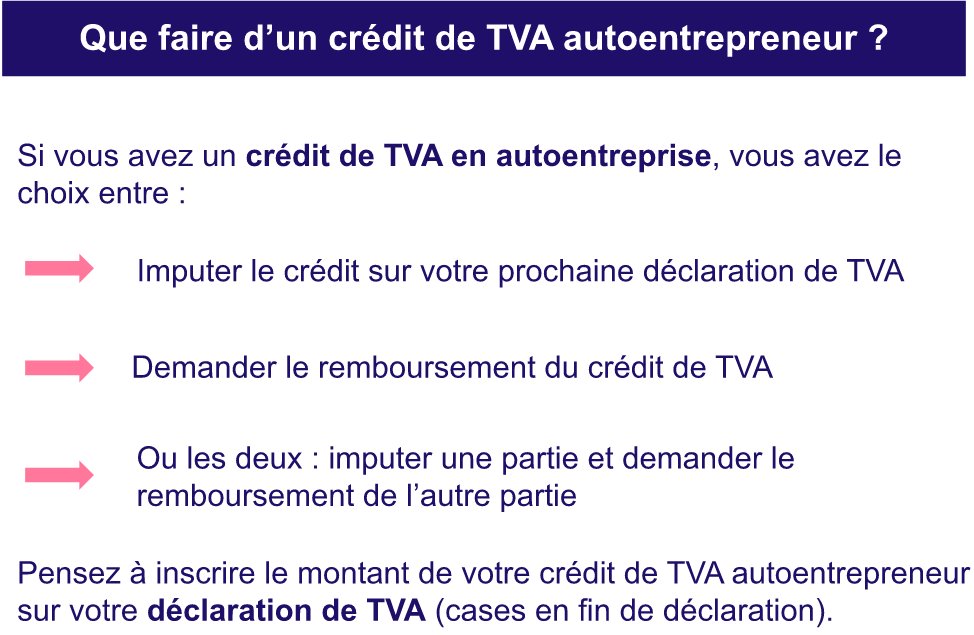

Vous avez un crédit de TVA en autoentreprise ou en entreprise réelle ? Deux options s’offrent à vous pour utiliser votre crédit de TVA :

-

reporter le crédit sur la prochaine déclaration de TVA (ou pour un autre impôt), ce que l’on nomme l’imputation de crédit

-

ou demander le remboursement de TVA.

Dans l’un ou l’autre cas, vous devez préciser sur votre déclaration de TVA ce que vous souhaitez faire de votre crédit de TVA. Vous devez donc inscrire le montant de votre crédit de TVA (après l’avoir calculé) dans l’une des cases suivantes :

-

dans la case "imputation sur la prochaine déclaration de TVA"

-

demande de remboursement de crédit de TVA”

-

ou les deux, en imputant une partie du crédit de TVA sur la future déclaration et en demandant le remboursement de l’autre partie du crédit de TVA.

Vous trouverez ces cases à la fin de votre déclaration de TVA.

Comment obtenir un remboursement de crédit de TVA auto entrepreneur ?

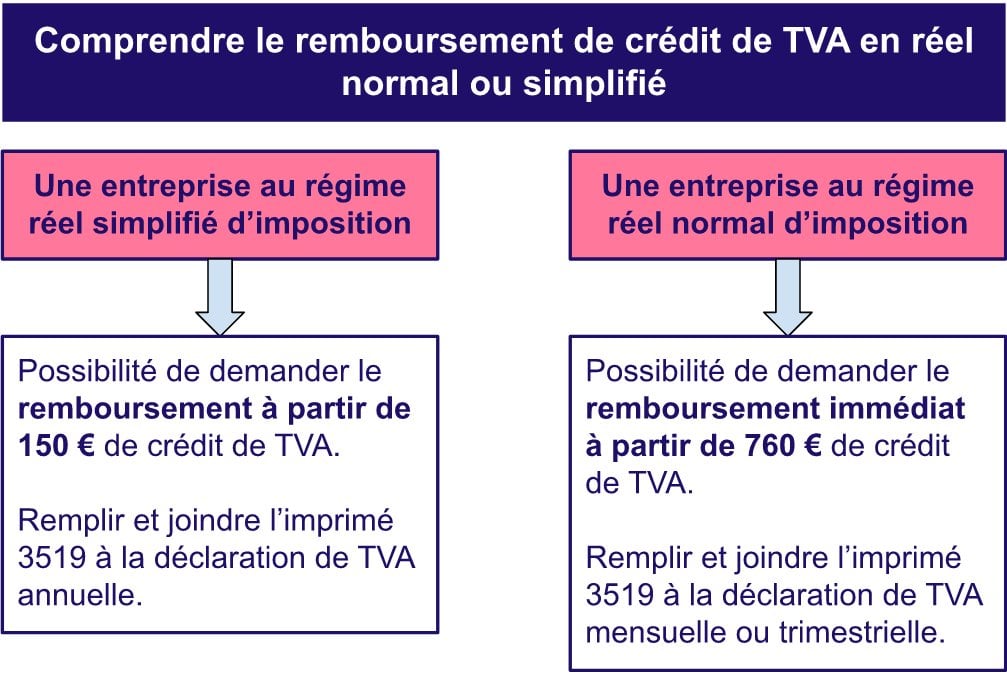

Pour les entreprises au régime réel simplifié d’imposition

Les entreprises qui sont au régime réel simplifié d’imposition déclarent annuellement la TVA, au mois de mai, et paient l’acompte de TVA deux fois par an, aux mois de juillet et de décembre. Elles peuvent faire une demande de remboursement de TVA lorsque le crédit de TVA dépasse les 150 €. Pour cela, il est nécessaire de remplir l’imprimé n°3519 et de le joindre à la déclaration de TVA annuelle.

Il est possible, également, de demander le remboursement de TVA au versement d’un acompte semestriel, en respectant les conditions suivantes :

-

la demande de remboursement doit être supérieure à 760 €

-

Le remboursement doit provenir de la TVA liée à l’acquisition de biens qui constituent des immobilisations (accompagné des factures justificatives).

Pour les entreprises au régime réel normal d’imposition

Les entreprises qui sont au régime réel normal d’imposition déclarent trimestriellement ou mensuellement la TVA. Elles peuvent faire une demande de remboursement de crédit de TVA immédiate, à condition que le crédit de TVA excède 760 €. Pour faire la demande de remboursement, il est nécessaire de remplir l’imprimé n°3519 et de le joindre à la déclaration de TVA (mensuelle ou trimestrielle), comme pour les entreprises au régime réel simplifié d’imposition.

Dans le cas où le crédit de TVA est inférieur à 760 €, il est possible de faire une demande de remboursement au début de l’année, en janvier, lorsque le crédit excède 150 €.

Comment faire la demande de remboursement de crédit de TVA ?

Concrètement, pour faire votre demande de remboursement de crédit de TVA au régime réel normal ou simplifié d’imposition, vous devez indiquer dans la case “remboursement de crédit de TVA demandé” le montant souhaité (150 € minimum pour le régime réel simplifié d’imposition et 760 € minimum pour le régime réel normal d’imposition). N’oubliez pas de joindre l’imprimé n°3519 à votre déclaration de TVA. Si vous avez oublié de demander votre remboursement de TVA sur votre dernière déclaration, vous pouvez le faire sur la prochaine déclaration de TVA, s’il est toujours disponible.

Si vous effectuez votre première demande de remboursement de crédit de TVA auto entrepreneur, vous devez joindre un RIB au SIE (Service des Impôts des Entreprises), pour qu’ils puissent effectuer le virement. Les impôts peuvent vous demander des factures pour justifier le remboursement du crédit de TVA.

FAQ

⌛ Quel est le délai de remboursement de la TVA ?

❓ Pourquoi l’État rembourse-t-il la TVA ?

💲 Comment calculer un remboursement de TVA ?

Vous souhaitez connaître le montant de votre crédit de TVA autoentrepreneur avant d’en demander le remboursement ? Vous pouvez faire ce calcul de TVA :

TVA collectée et exigible - TVA déductible sur vos achats = crédit de TVA

Ensuite, vous pouvez choisir d’imputer votre crédit sur votre prochaine déclaration de TVA ou faire une demande de remboursement de crédit de TVA pour la trésorerie de votre autoentreprise, par exemple. Si vous êtes en franchise de TVA, vous ne pouvez pas avoir de crédit de TVA ni demander de remboursement.