Il peut arriver vous ayez des dépenses à faire afin d’effectuer à bien votre prestation en auto-entreprise (train, repas, hôtel…). Si vous refacturez ces dépenses à votre client, elles font artificiellement gonfler votre Chiffre d’Affaires (CA) alors que vous ne faites aucune marge dessus. Scénario à éviter avec le régime de la micro-entreprise puisque vos cotisations sociales sont basées sur un pourcentage de votre CA. Vous allez donc payer plus et prendre le risque de dépasser des seuils. Heureusement, l’alternative des frais de débours existe. Il y a évidemment des règles à respecter. On vous dit tout.

Les débours pour un auto-entrepreneur, c’est quoi ?

Quand vous avez des dépenses professionels à faire en plus de votre prestation (un billet d’avion pour votre client à l’étranger par exemple), vous pouvez les passer en notes de débours. Oui, mais qu’est-ce donc que les débours ? C’est une avance qui vous sera remboursée par le client au centime près. Le régime auto-entrepreneur n’autorisant pas les déductions de frais sur le chiffre d’affaires, devoir avancer des frais pour client et les lui re-facturer ensuite, c’est faire gonfler de façon artificielle votre chiffre d’affaires : vous allez payer des cotisations sociales sur un CA erroné et risquez de dépasser des seuils. Les débours sont un moyen légal de ne pas comptabiliser ces dépenses dans votre CA micro-entrepreneur. Les frais de débours ne sont pas compris dans la base d’imposition pour votre autoentreprise.

Les avantages des frais de débours pour un auto-entrepreneur

Les avantages pour l’auto-entrepreneur

Les frais de débours, souvent méconnus mais avantageux, ils permettent aux micro-entrepreneurs de déduire certains frais de leur chiffre d’affaires, réduisant ainsi les cotisations sociales. Concrètement, l’entrepreneur avance les dépenses nécessaires à la réalisation d’une prestation pour son client et les refacture sans marge ajoutée, agissant ainsi en tant qu’intermédiaire sans responsabilité sur les achats effectués. Cette pratique présente plusieurs bénéfices : une réduction des cotisations sociales grâce à la diminution du chiffre d’affaires, une gestion simplifiée sans avance de trésorerie ni suivi des factures, et une responsabilité limitée sur les matériaux achetés. Toutefois, pour être valides, ces frais doivent être justifiés par leur lien direct avec la prestation, facturés au client sans ajout de marge, et transparents quant à leur nature, conformément au cadre légal en vigueur.

Les avantages pour le client

Les frais de débours d’un auto-entrepreneur offrent des avantages tangibles pour le client final. En ayant la facture établie en son nom, le client bénéficie pleinement des services après-vente et des garanties du fournisseur. De plus, cette méthode garantit au client de payer le juste prix, sans frais cachés. En outre, le remboursement s’effectue au même montant que celui pratiqué par le fournisseur initial, voire à des tarifs avantageux grâce aux négociations de l’auto-entrepreneur. Pour les professionnels, la possibilité de récupérer la TVA sur les matériaux et équipements fournis est un avantage considérable, facilité par la facture établie à leur nom. En somme, opter pour les frais de débours assure simplicité, transparence et bénéfices économiques pour les clients.

Comment facturer les débours avec son autoentreprise ?

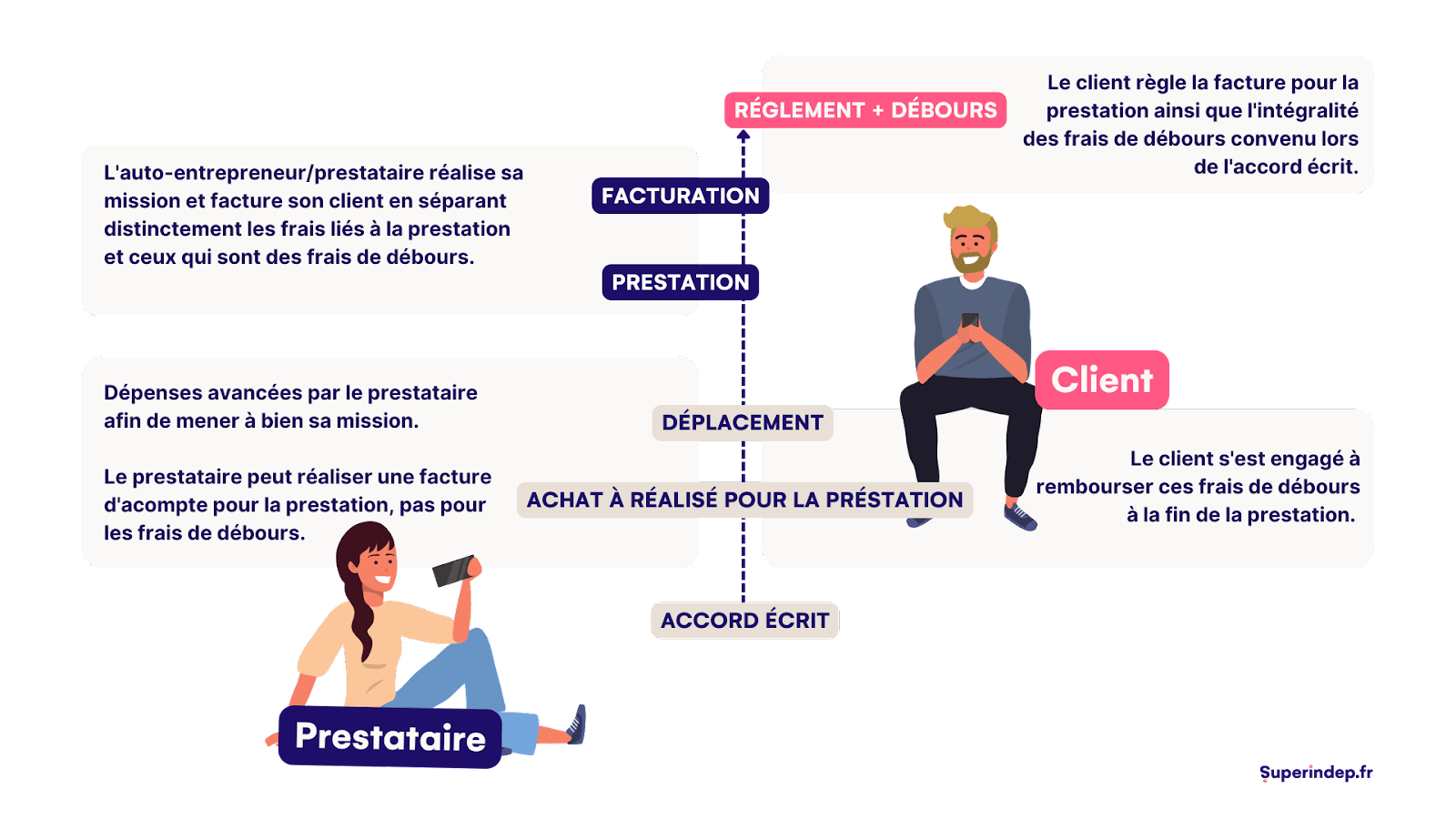

Le principe est de faire des achats au nom et pour le compte de votre client, vous devez donc préalablement avoir un accord écrit avec ce dernier (via le bon de commande par exemple) cet accord vous protégera en cas de contestation du client.

Pour pouvoir facturer des frais en débours, il faut impérativement que les factures de ces frais soient établies au nom du client. Ceci est primordial et c’est un avantage pour lui également, car il pourra bénéficier du service après vente de ces produits si besoin, ainsi que s’assurer qu’il a payé le prix magasin du produit. Vous ne devez évidemment pas appliquer la TVA sur ces dépenses ni la déduire de vos frais. Par contre, le client, selon la dépense et sa situation, pourra récupérer la TVA sur ces achats ( Si les achats sont justifiables pour son business).

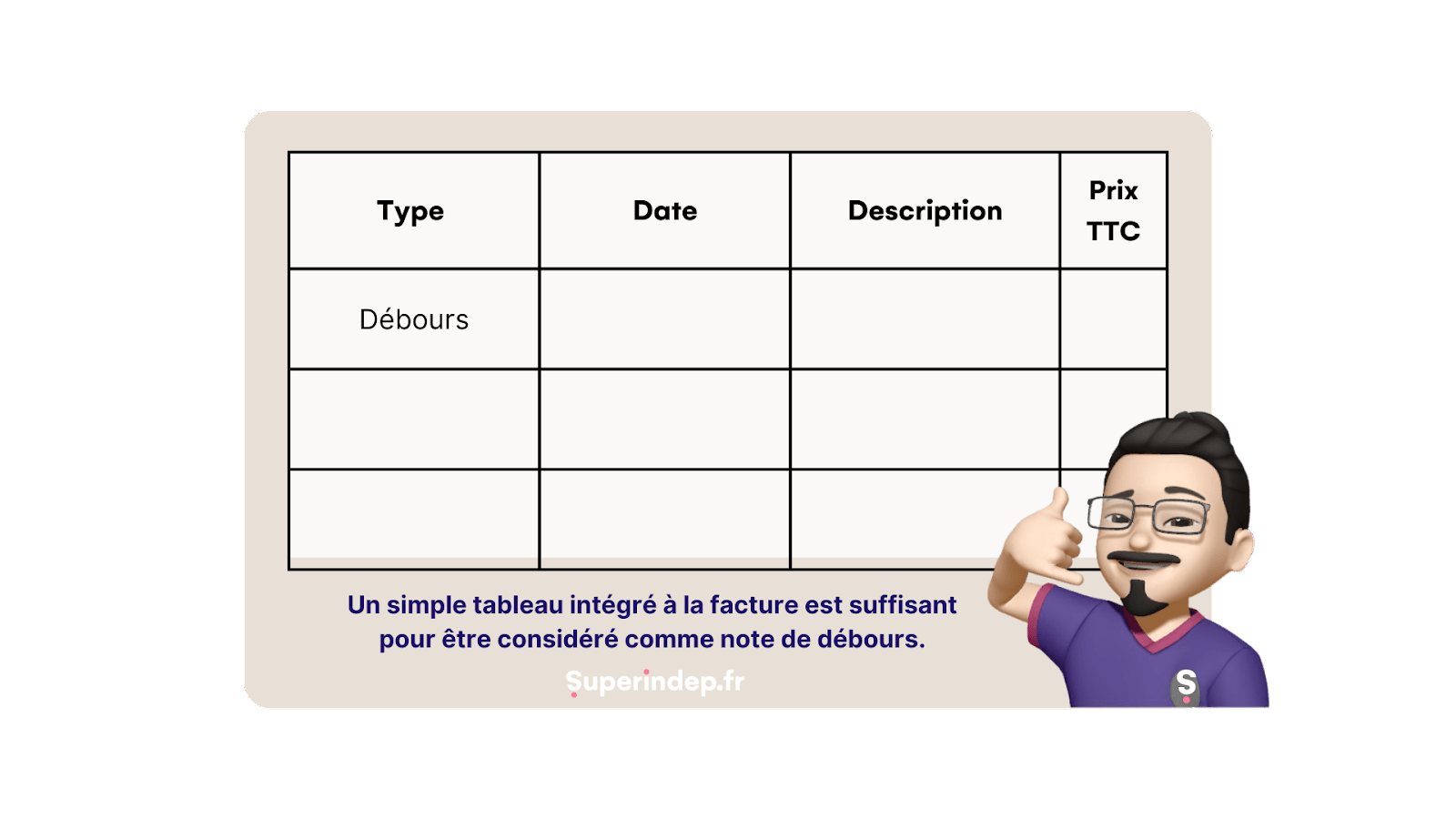

Plus concrètement, ces dépenses devront apparaître clairement avec leurs montants TTC sur votre facture, mais, isolée du reste des dépenses que vous facturez. Il faudra également précéder ces dépenses d’une légende claire et explicite précisant qu’il s’agit de frais de débours et que vous n’y appliquez pas de TVA. L’autre option est de faire une facture pour les frais de débours séparés de celle faite pour votre prestation (cette option est souvent plus simple).

Étant donné que vous allez devoir avancer des frais avec votre compte professionnel, vous allez également pouvoir demander un acompte à votre client. L’acompte ne doit pas dépasser le montant que vous allez facturer à la fin de votre prestation.

Évidemment, il est impératif de garder une copie des justificatifs une fois les originaux fournis à votre client.

Vous pourrez demander le remboursement de vos frais de débours en fin de mission. Le client vous paye, il n’y a pas de TVA à appliquer, et vous n’avez pas besoin de déclarer cela dans votre CA.

Quelles dépenses éligibles pour un remboursement en frais de débours ?

De manière générale, tout achat fait au nom de votre client, avec son accord préalable et qui serait une dépense de type : achats de matière première pour la réalisation d’un produit, achats nécessaires à la prestation, montant frais de port ou montant de déplacement, est passable en frais de débours. Faites bon usage de ces frais de débours, en cas de doute sur l’éligibilité d‘une dépense à être remboursée, n’hésitez pas à bien vous renseigner ou à nous poser la question.

Exemple de débours auto entrepreneur

Afin que vous puissiez visualiser un peu plus clairement la limite des frais de débours pour un auto-entrepreneur, nous allons prendre l’exemple d’une organisatrice d’événement :

-

La prestation d’organisation : à facturer normalement (possibilité d’acompte)

-

Le déplacement : débours, seulement le client à consenti à payer les frais de déplacement.

-

Le matériel réservé à l’événement en question ou une prestation externe (un graphiste pour les invitations par exemple) : possibilité de les passer en frais de débours.

-

Le matériel qui vous appartient et que vous utiliserez pour d’autres prestations (ordinateur et logiciels par exemple) : pas de débours possible.

En espérant que cet article vous aide à y voir plus clair sur la notion de débours, nous restons à votre disposition pour plus d’informations !