Tout redevable de la TVA peut profiter de la récupération de la TVA sur ses dépenses professionnelles, ce qui constitue un véritable avantage financier pour alléger les coûts liés à son activité. Cependant, ce mécanisme, souvent méconnu, n’est accessible qu’en respectant certaines conditions précises. Voici un récapitulatif clair et détaillé des critères et démarches nécessaires pour bénéficier de cet avantage en tant qu’auto-entrepreneur.

La récupération de la TVA est elle possible pour un auto entrepreneur ?

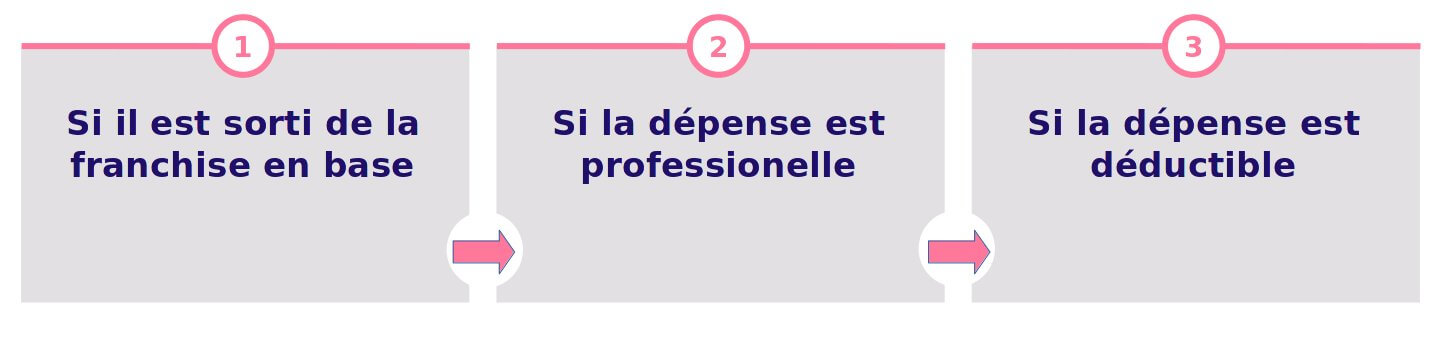

On retient souvent que le micro entrepreneur/auto entrepreneur ne peut pas déduire ses frais et on élargit cela à la TVA. En fait, les micro-entrepreneurs ne sont pas redevables à la TVA par défaut, mais dès lors qu’ils dépassent les seuils (ou par choix volontaire), ils doivent gérer la TVA. Tout est expliqué en détail dans cet article. A partir du moment où l’on devient redevable de la TVA (qu’on demande à sortir de la franchise en base de TVA), il est possible de récupérer la TVA sur ses dépenses professionnelles, même quand on est auto entrepreneur.

Les conditions essentielles de déductibilité de la TVA

Pour pouvoir déduire la TVA d’une dépense, il suffit de se poser les questions suivantes :

-

La dépense est-elle nécessaire à mon activité professionnelle ? Elle doit être liée à la réalisation ou au développement de votre activité.

-

Ai-je bien la facture de la dépense avec la TVA mentionnée dessus (ou simple reçu pour les repas de moins de 150 €) ? Il faudra bien conserver les justificatifs. Il est crucial de conserver ces justificatifs pour toute vérification éventuelle.

-

La facture mentionne-t-elle bien une TVA française ? Cela concerne notamment les biens ou services achetés à l’international, où des règles spécifiques s’appliquent.

-

La dépense est-elle déductible de la TVA ? (et oui certaines dépenses ne sont pas déductibles)

Si vous répondez oui à toutes ces questions, la TVA est déductible. Cependant ce n’est pas toujours simple d’y répondre, alors prenons quelques exemples.

Comment récupérer la TVA en auto-entrepreneur ?

Pour qu’un autoentrepreneur récupère la TVA, il doit obligatoirement fournir un justificatif comptable à son nom et le montant de cette dernière. Il doit donc demandé une facture pour chaques dépenses liées à son activité professionnelle, peu importe l’activité ( déplacement, achat, restaurant…). Pour les repas, un simple ticket de caisse est suffisant à condition que le montant soit inférieur à 150 €. Ce réflexe de conservation des justificatifs est essentiel pour garantir la validité de la déduction et éviter tout problème en cas de contrôle fiscal.

La franchise de TVA

La franchise en base de TVA constitue un régime fiscal particulièrement avantageux pour les petites entreprises et les auto-entrepreneurs. Ce dispositif les exonère de l’obligation de déclarer et de payer la TVA sur leurs prestations ou ventes réalisées, simplifiant ainsi leur gestion administrative et leur comptabilité. Ce régime s’adresse aux entreprises dont le chiffre d’affaires (CA) reste en dessous de certains seuils fixés par l’administration fiscale.

Pour les micro-entrepreneurs exerçant dans le domaine du commerce ou de l’hébergement, la franchise s’applique si leur chiffre d’affaires annuel de l’année précédente (N-1) est inférieur à 91 900 €, ou à 101 000 € si leur CA de l’année N-2 était inférieur à 91 900 €.

Concernant les activités de services et les professions libérales relevant des BNC (Bénéfices Non Commerciaux) ou des BIC (Bénéfices Industriels et Commerciaux), le seuil est fixé à 36 800 €, ou à 39 100 € si leur CA de l’année N-2 est inférieur à 36 800 €.

Dans le cas où l’entreprise réalise des opérations correspondant aux deux seuils (commerce et prestations de services), elle peut bénéficier de la franchise en base de TVA uniquement si, au cours de l’année civile précédente, son CA global n’a pas dépassé 91 900 €, dont 36 800 € maximum pour les prestations de services. Ce dernier montant exclut les ventes à consommer sur place et l’hébergement.

Ce régime, bien que simplificateur, nécessite une gestion rigoureuse du suivi des seuils de CA pour éviter un dépassement, lequel entraînerait automatiquement l’application de la TVA dès le premier euro excédentaire.

La déclaration de TVA

Les dates de déclaration varient selon le régime d’imposition choisi, ce qui peut parfois prêter à confusion. En optant pour un régime d’imposition réel simplifié, la déclaration s’effectue une fois par an, avec des acomptes à verser en juillet et décembre, avant le début du mois de mai. En revanche, avec le régime réel normal, la taxe doit être déclarée mensuellement ou trimestriellement. Vous en saurez davantage avec cet article spécialement dédié à "quand déclarer la TVA en auto-entrepreneur" .

Des règles à respecter

Pour récupérer la TVA, il y a certaines à respecter en tant qu’auto entrepreneur. En effet la conservation des documents liés à votre activité professionnelle est une obligation légale, notamment en ce qui concerne les justificatifs des dépenses pour la récupération de la TVA, également connus sous le nom de notes de TVA. Ces documents, attestant des dépenses effectuées dans le cadre de votre activité, doivent être conservés pendant au moins 6 ans. Vous souhaitez en savoir plus sur la conservation des justificatifs de dépenses de TVA en autoentreprise ? Nous avons dédié un article spécialement sur le sujet, pour répondre à toute vos questions ! "Combien de temps conserver les justificatifs des dépenses de TVA autoentrepreneur ?" .

Les dépenses nécessaires à l’activité professionnelle

C’est à vous d’être capable de justifier de la nécessité d’une dépense pour votre activité professionnelle. Ne poussez pas cela à des limites trop tordues (par exemple acheter tous les équipements électroniques de la maison…), ça pourrait être difficilement justifiable.

Certaines dépenses sont en partie aussi pour votre utilisation personnelle, comme les abonnements téléphones ou internet. Dans ce genre de cas, il est courant de n’inclure qu’un prorata de la dépense, par exemple 5/7ème si vous travaillez 5 jours par semaine.

Les dépenses comme les vêtements (même costume pour le travail) ne rentrent pas non plus dans les dépenses éligibles. Seuls des habits très spécifiques à un métier (tel que des robes d’avocat) peuvent rentrer dans la catégorie déductible.

Déduire la TVA des dépenses d’un véhicule, n’est envisageable que si ce véhicule est strictement justifié dans le cadre de votre activité professionnelle (comme par exemple un chauffeur VTC)

On notera enfin que la TVA de certaines dépenses n’est jamais déductible, notamment tout ce qui concerne les déplacements : hôtel et transports (train, avion, bus, locations de voiture…). Par contre, les péages et les parkings sont déductibles.

Les dépenses déductibles

Il est possible de déduire la TVA de l’essence qui est limitée aux véhicules commerciaux/utilitaires (mention VU : véhicule utilitaire sur la carte grise) ou pour les véhicules dédiés aux transports de personnes.

Concernant les frais de repas, il faut distinguer 2 catégories : les frais de repas avec des clients - dit repas d’affaires - et les frais de repas en mission/déplacement.

Pour les frais de repas d’affaires, la totalité de la TVA est déductible (y compris si vous avez invité votre client), mais attention à ne pas exagérer sur les notes de ces repas. Pour les frais de repas en mission/déplacement, vous pouvez déduire la TVA d’une partie de la note : entre 4,9 € et 19 € (seuils 2020).

Tout cela est automatiquement géré dans Superindep.fr en choisissant la catégorie "Repas (mission)").

Attention, la TVA dépensée ne se calcule pas, il faut prendre celle qui est marquée sur la note.

| Puis-je récupérer la TVA ? | ||

|---|---|---|

Oui |

Non |

En partie |

Repas d’affaires |

Hôtels |

Repas en mission |

TVA française versus TVA étrangère pour les dépenses

Pour un achat fait en France, normalement vous avez une facture avec la TVA clairement indiquée (sauf si le vendeur n’est pas redevable de la TVA, mais dans ce cas il doit clairement indiquer qu’il en est exonéré). Le traitement de la TVA devient relativement complexe dès qu’il y a des achats à l’étranger, attention notamment aux achats faits sur internet. Nous contextualisons ici aux achats faits par un professionnel redevable (par exemple un auto-entrepreneur sorti de la franchise en base).

Il y a 2 zones distinctes : l’Union Européenne et en dehors. Il faut également distinguer les "biens" (du matériel en somme), les services (prestations "importées") et les services consommés à l’étranger.

Pour les services "importés", quelque soit l’origine, vous êtes dans le régime "d’autoliquidation". Pour en bénéficier, il faut bien penser à donner son numéro de TVA intracommunautaire au fournisseur qui devra alors vous facturer en HT. Vous reversez et déduisez en même temps la TVA française applicable, cela ne vous coûte donc rien du tout. Plus de détails dans notre article sur l’autoliquidation.

Concernant les achats de services consommés à l’étranger (une conférence, un hôtel), vous payez la TVA sur place et vous ne pouvez pas la déduire, ni la récupérer.

Pour les biens importés depuis l’extérieur de l’UE, depuis le 1er janvier 2022, la TVA doit être payée aux service des impôts des entreprises. Il est possible que certains fournisseurs aient fait les démarches, ou que ce soit le transporteur qui ait fait les démarches. Vous pourrez bien sûr déduire la TVA française ainsi payée, le mécanisme d’autoliquidation de la TVA à l’importation s’applique.

Pour les biens importés depuis l’UE, l’autoliquidation s’applique (cf. ci-dessus), car la TVA d’un bien livré en France est due en France. Il faudra bien donner votre numéro de TVA intracommunautaire au fournisseur pour acheter en HT.

ATTENTION nous avons traité ici les cas simples. En cas de doute, n’hésitez pas à contacter un expert.

Conclusion

Désormais, vous avez de bonnes bases pour savoir comment fonctionne la récupération de la TVA auto entrepreneur lorsque vous êtes redevable. Superindep.fr aide les micro-entrepreneurs/auto-entrepreneurs en leur permettant de déclarer simplement leurs dépenses pour récupérer facilement la TVA lorsqu’elle est déductible sans avoir à se poser trop de questions !

Sources :