En autoentreprise, le calcul des impôts n’est pas le même que pour les salariés. Le régime de la microentreprise permet de bénéficier d’obligations comptables et fiscales allégées, mais vous devez tout de même déclarer vos impôts ! Le calcul de l’impôt sur le revenu auto entrepreneur varie selon l’abattement appliqué en fonction de l’activité exercée et selon l’option du versement libératoire. En effet, la déclaration d’impôt sur le revenu auto entrepreneur est différente selon l’option choisie au moment de la création de votre microentreprise. Explications.

Le calcul de l’impôt sur le revenu auto entrepreneur

Il y a trois critères qui sont pris en compte dans le calcul de l’impôt sur le revenu auto entrepreneur : le nombre de parts fiscales, l’abattement appliqué et les tranches d’imposition.

Quelles sont les parts fiscales en autoentreprise ?

Le quotient familial (QF) est appliqué pour les auto entrepreneurs dans le calcul de l’impôt sur le revenu. Les parts fiscales correspondent au nombre de personnes dans le foyer familial et à leur statut. Elles s’additionnent entre elles : un couple qui a deux enfants a un quotient familial de 3 (2 + 0,5 + 0,5).

Quelles sont les parts fiscales en autoentreprise selon les membres qui composent le foyer ?

| La composition du foyer | Le nombre de parts fiscales |

|---|---|

Une personne célibataire |

1 |

Un couple |

2 |

Un enfant |

0,5 |

À partir du 3e enfant |

1 |

Un enfant handicapé |

1 |

À quoi servent les parts fiscales pour l’auto entrepreneur ? Un foyer composé de plusieurs personnes possède un quotient familial plus important, ce qui permet de payer moins d’impôts. En effet, le revenu imposable doit être divisé par le quotient familial avant de calculer l’impôt sur le revenu. Le revenu imposable d’une personne célibataire ne change pas, tandis que le revenu imposable d’un couple avec deux enfants est divisé par 3.

Quel est l’abattement forfaitaire appliqué pour l’auto entrepreneur ?

En microentreprise, il n’est pas possible de déduire ses frais professionnels de son chiffre d’affaires, mais un abattement forfaitaire est automatiquement appliqué avant le calcul de l’impôt sur le revenu de l’auto entrepreneur. Le montant minimum de l’abattement forfaitaire est de 305 €.

Avant de calculer l’impôt dont vous êtes redevable, l’administration fiscale retire un certain montant (présenté en pourcentage) de votre chiffre d’affaires : c’est ce qu’on nomme l’abattement forfaitaire. Le pourcentage d’abattement varie selon l’activité exercée par l’auto entrepreneur :

-

activités d’achat-vente et de fournitures de logements : 71 % d’abattement

-

activités de prestations de services commerciales (BIC) : 50 % d’abattement

-

activités de prestations de services libérales (BNC) : 34 % d’abattement

Attention : ce n’est pas à vous de déduire l’abattement de votre chiffre d’affaires au moment de votre déclaration d’impôt sur le revenu auto entrepreneur (ou de diviser votre revenu imposable par votre quotient familial), l’administration s’en charge elle-même.

Quelles sont les tranches d’imposition du microentrepreneur ?

En France, l’impôt sur le revenu se calcule selon un barème progressif. Plus le revenu imposable (après abattement et calcul du quotient familial) est élevé, plus le taux d’imposition est élevé, et inversement. Il existe 5 tranches d’imposition :

| Revenu net imposable | Taux d’imposition |

|---|---|

0 € - 10 225 € |

0 % |

10 226 € - 26 070 € |

11 % |

26 071 € - 74 545 € |

30 % |

74 546 € - 160 336 € |

41 % |

+ de 160 336 € |

45 % |

Versement libératoire et calcul de l’impôt auto entrepreneur

Qu’est-ce que le versement libératoire de l’impôt sur le revenu en autoentreprise ?

Le versement libératoire de l’impôt sur le revenu peut être intéressant pour l’auto entrepreneur afin de réduire le montant d’impôt dont il est redevable. Il est possible de choisir cette option au moment de la création de son autoentreprise ou de modifier son choix en adressant une option à l’URSSAF, au plus tard le 30 septembre pour une application l’année suivante.

En optant pour le versement libératoire, l’autoentrepreneur paie ses impôts tout au long de l’année, en même temps que les cotisations sociales de l’URSSAF. Pour pouvoir choisir cette option, votre revenu fiscal de référence ne doit pas dépasser un certain plafond à l’année N-2 (25 710 € par part fiscale pour une adhésion en 2022).

Toutefois, le versement libératoire n’est pas toujours intéressant pour l’auto entrepreneur. Si vous n’êtes pas imposable, vous n’avez pas d’intérêt à choisir cette option.

A noter qu’il est aussi possible d’avoir choisi le versement libératoire, alors qu’on n’y avait pas le droit, personne ne vous le dira et vous risquez un rattrapage par les impôts a posteriori (avec des sommes potentiellement importantes, notamment plusieurs milliers si plus de 40k€ de CA). Il est donc primordial de bien vérifier TOUS LES ANS si vous avez encore le droit au versement libératoire.

Quel est le taux du versement libératoire de l’impôt sur le revenu ?

Si vous avez choisi le versement libératoire, un pourcentage est prélevé sur votre chiffre d’affaires (mensuellement ou trimestriellement) au titre de l’impôt sur le revenu. Le pourcentage appliqué varie selon votre activité auto entrepreneur :

-

activités d’achat-vente et fournitures de logements : 1 %

-

activités de prestations de services commerciales (BIC) : 1,7 %

-

activités de prestations de services libérales (BNC) : 2,2 %

Vous êtes ainsi imposé à partir du 1er euro gagné et vous ne pouvez pas être remboursé même si vous n’êtes pas imposable avec le calcul d’imposition classique. Vous devez donc anticiper votre chiffre d’affaires et votre taux d’imposition avant d’opter pour le versement libératoire.

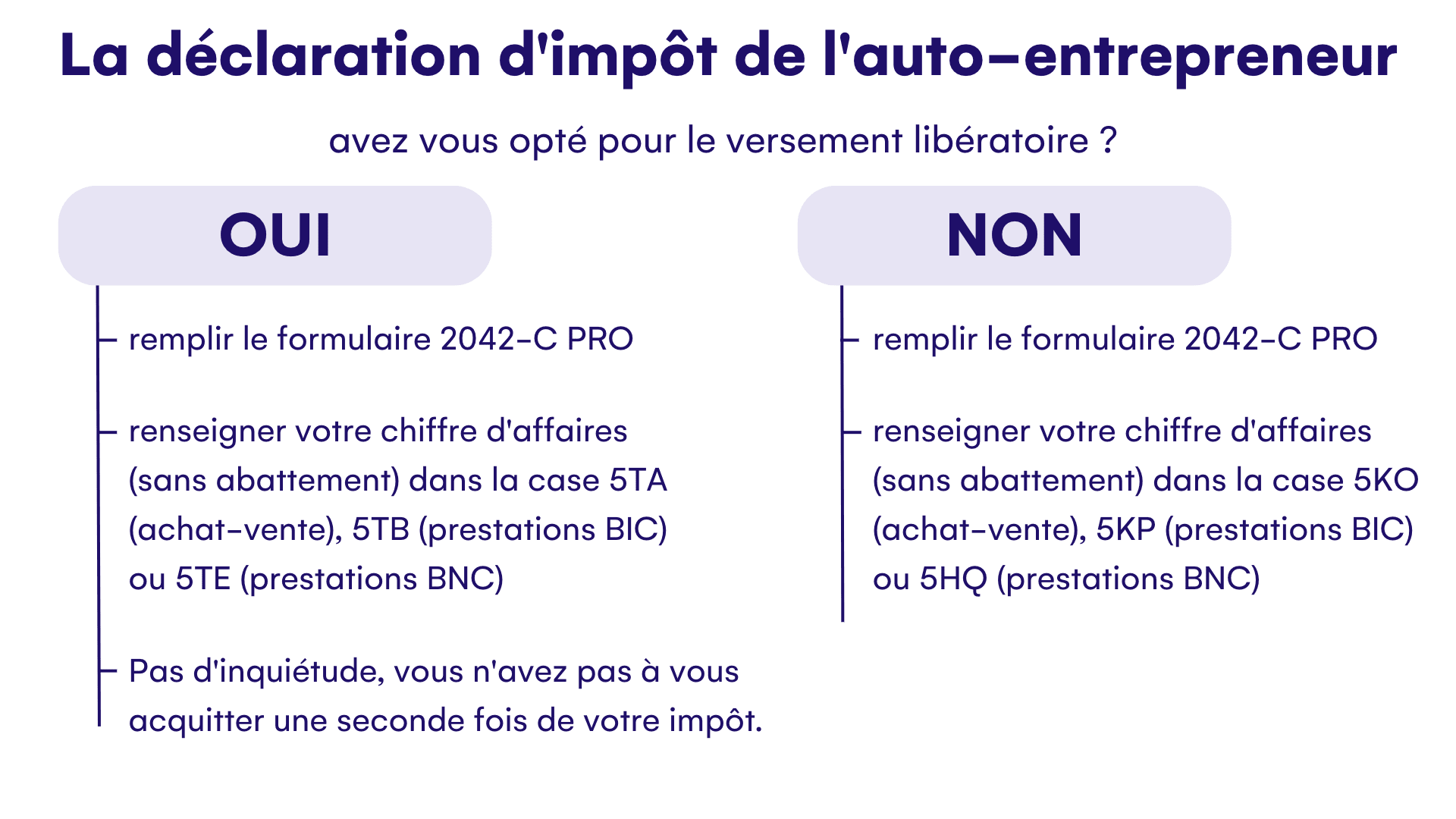

Comment faire sa déclaration d’impôt sur le revenu auto entrepreneur ?

Vous avez choisi l’option du versement libératoire de l’impôt sur le revenu

Même si vous avez opté pour le versement libératoire, vous devez remplir votre déclaration d’impôt annuelle, ainsi que la case dédiée dans le formulaire 2042-C PRO : "auto entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu". Cette déclaration ne vous engage pas, évidemment, à vous acquitter une seconde fois de l’impôt sur le revenu, mais elle est obligatoire. Selon votre activité auto entrepreneur, vous devez indiquer votre chiffre d’affaires sans abattement dans la case :

-

5TA pour les activités d’achat-vente et de fournitures de logements

-

5TB pour les activités BIC de prestations de services commerciales

-

5TE pour les activités BNC de prestations de services libérales

Vous n’avez pas choisi l’option du versement libératoire de l’impôt sur le revenu

Si vous n’avez pas choisi le versement libératoire, vous devez aussi remplir le formulaire 2042-C PRO. Vous devez renseigner votre chiffre d’affaires (sans abattement) dans la case :

-

5KO pour l’achat-vente et la fourniture de logements, rubrique “revenus industriels et commerciaux professionnels”

-

5KP pour les prestations de services commerciales (BIC), rubrique “revenus industriels et commerciaux professionnels”

-

5HQ pour les prestations de services libérales (BNC), rubrique “revenus non commerciaux professionnels”